Los créditos hipotecarios UVA comienzan a mostrar señales de reactivación tras las elecciones que ratificaron el apoyo al Gobierno nacional. El BBVA se convirtió en el primer banco privado en reducir su tasa de interés para la compra de vivienda, al pasar del 10,5% al 7,5% anual para quienes acreditan sus haberes en la entidad. La decisión generó expectativa en el sector financiero y entre los operadores inmobiliarios, que observan si este movimiento marcará una tendencia en el resto del sistema.

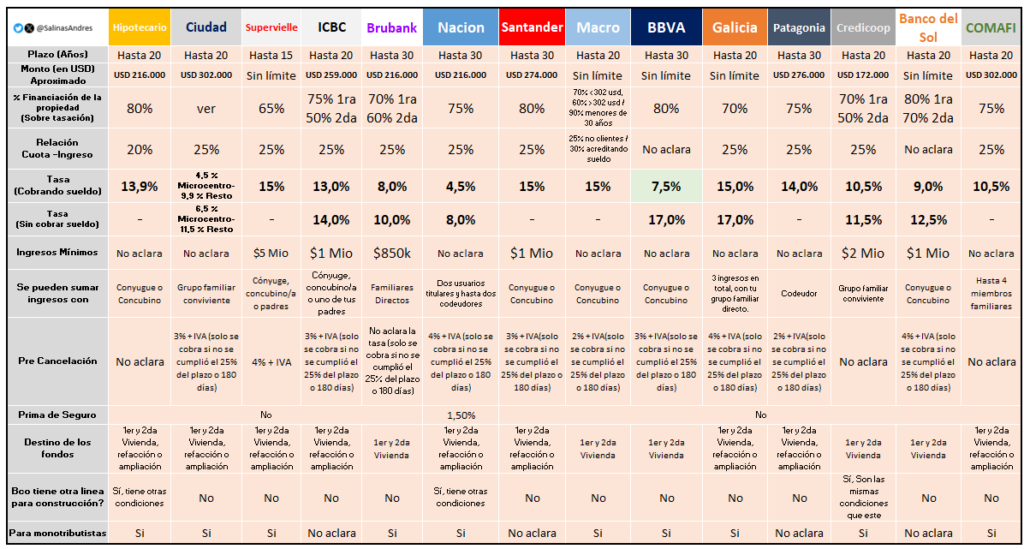

En el mercado consideran que la medida llega en un momento clave, después de un año de fuerte dispersión de tasas entre entidades. Hoy las líneas hipotecarias van del 8% anual al 17%, según el banco y el perfil del cliente, lo que puede implicar diferencias de más del 40% en la cuota mensual para un mismo monto.

El abanico de tasas y condiciones

- Banco Nación: tasa del 8,5% anual, financiación de hasta el 75% del valor de tasación y plazos de hasta 30 años. Permite sumar ingresos del grupo familiar y no exige ser cliente previo. Y 4,5% para quienes cobren el sueldo en el banco.

- Brubank: tasa del 8%, pero con ingresos mínimos más altos (alrededor de 850.000 pesos) y límite del 70% del valor de tasación.

- ICBC: tasa del 10% y financiación del 75%, relación cuota-ingreso del 25%.

- Banco Galicia: tasa del 15%, con posibilidad de sumar hasta tres ingresos familiares.

- Santander: tasa del 15% anual y financiamiento hasta el 75% del valor del inmueble.

- BBVA: tras la baja, tasa del 7,5% para quienes cobran su sueldo en la entidad, con un tope de relación cuota-ingreso del 25%.

Aunque las tasas siguen altas, la baja del BBVA marca una primera respuesta de la banca privada a un escenario financiero que empieza a mostrar descompresión.

Una señal para el sistema

Andrés Salinas, economista y docente de la Universidad de La Matanza (Unlam), consideró que la decisión del BBVA tiene un valor simbólico. “Es una buena noticia, no tanto por el nivel de tasa, que sigue siendo alto, sino por la señal. Es el primer banco que baja una tasa en toda esta nueva etapa de créditos UVA”, señaló.

Salinas explicó que el cambio se vincula con un mercado financiero más líquido y con menores presiones sobre las tasas de referencia. “A medida que se desarticule el apretón monetario que aplicó el Banco Central, la liquidez va a aumentar y la curva de tasas va a relajarse. El resultado electoral fue mejor al esperado y los bancos lo interpretaron así. Ahora se necesitan más señales en esa dirección”, indicó.

El economista advirtió que, si bien la reducción del BBVA es acotada, puede funcionar como referencia para otras entidades. “El sistema financiero tiende a moverse en bloque cuando percibe estabilidad. Este primer paso tiene valor en sí mismo”, agregó.

Qué opinan los analistas

Federico González Rouco, economista de Empiria Consultores, sostuvo que la baja del BBVA era esperable. “Anticipaba que las tasas iban a descender, lo que me sorprendió fue la velocidad. Es una gran noticia porque acompaña la caída de las tasas de los bonos CER y de la economía en general”, explicó.

Consultado sobre un posible efecto contagio, González Rouco consideró que “los bancos deberían seguir en esta línea, quizás no de inmediato, pero sí en los próximos meses”. Según el analista, una baja coordinada de tasas permitiría consolidar la reactivación del crédito hipotecario, aún limitado a segmentos de ingresos altos.

En los bancos públicos, la relación cuota-ingreso ronda el 25% y el financiamiento máximo llega al 75% del valor del inmueble. En el BBVA, por ejemplo, para acceder a un préstamo de USD 100.000 se requieren ingresos mensuales cercanos a 5,2 millones de pesos, lo que reduce notablemente el universo de solicitantes.

Reacción del mercado inmobiliario

En las inmobiliarias también se sintió el impacto del anuncio. Marta Oriozabala, CEO y founder de Real Capital, consideró que “la baja del BBVA es una buena noticia para el mercado, aunque todavía no se efectivizó. Pasar de una tasa del 10,5% a 7,5% sigue siendo un nivel alto, pero es una respuesta alentadora para quienes buscan acceder a su primera vivienda”.

Según la especialista, esta reducción podría volver algo más alcanzables los ingresos requeridos para acceder al crédito. “Hoy el ingreso exigido es tan alto que deja afuera a la mayoría. Si la tasa nueva mejora la relación cuota-ingreso, puede abrir el acceso a más familias”, señaló.

Oriozabala agregó que el mercado mantiene precios históricamente bajos en el segmento de usados, lo que podría potenciarse con nuevas líneas de financiamiento. “Las propiedades todavía tienen valores que deberían ser absorbidos por los créditos hipotecarios. Eso impulsaría luego la demanda de unidades a estrenar y proyectos en pozo, que hoy no resultan tan competitivos por el costo de la construcción”, explicó.

La economista también destacó las expectativas para el tramo final del año. “El resultado electoral despejó incertidumbres. Quienes tienen necesidad de comprar o vender lo harán igual, pero ahora se suman los que ven una oportunidad en un mercado en alza y con aval político y económico. El crédito es la llave para sostener esa tendencia”, afirmó.

Perspectivas del sector

Con la baja del BBVA como primer paso, los analistas coinciden en que la evolución del crédito hipotecario dependerá de la estabilidad financiera y del comportamiento de las tasas de referencia. Una política monetaria más flexible y un contexto de inflación moderada podrían consolidar el regreso del crédito como herramienta de acceso a la vivienda.

Por ahora, el sistema ofrece tasas dispersas y requisitos exigentes, pero el cambio iniciado por un banco privado abre una puerta de expectativa. Si otras entidades acompañan el movimiento, 2025 podría cerrar como el año del retorno efectivo del crédito hipotecario en la Argentina.